Le fonds de roulement, également appelé « working capital », est le moteur qui alimente les opérations quotidiennes de votre entreprise. En termes simples, il représente la différence entre vos ressources financières à court terme (liquidités, créances clients, stocks) et vos engagements à court terme (dettes fournisseurs, impôts, mensualités). Pourquoi est-il si important ? Parce qu'une mauvaise gestion de cet indicateur peut freiner la croissance même de l'entreprise la plus prometteuse.

Considérez le fonds de roulement comme le carburant dans le réservoir de votre PME. Il ne s'agit pas d'un chiffre statique à examiner uniquement lors de la clôture des comptes, mais d'une réserve d'énergie qui vous permet de payer les salaires, de régler les fournisseurs et de saisir de nouvelles opportunités sans avoir à courir après les liquidités. Une gestion attentive vous permet de passer d'une finance « réactive », où vous comblez les urgences, à une finance « proactive », où vous anticipez les besoins et planifiez la croissance en toute confiance.

Dans ce guide, nous vous montrerons non seulement comment calculer le fonds de roulement, mais surtout comment le transformer en levier stratégique. Vous apprendrez à le surveiller en temps réel grâce à des tableaux de bord intelligents, à configurer des alertes automatiques pour ne jamais être pris au dépourvu et à le relier aux prévisions de trésorerie afin de prendre des décisions basées sur des données.

Le concept de fonds de roulement est le point de départ pour évaluer la santé financière à court terme de votre entreprise. Pour l'analyser correctement, il est essentiel de faire la distinction entre sa version « brute » et sa version « nette », qui offre les informations les plus utiles pour vos décisions stratégiques.

Une gestion efficace de cet indicateur vous permet de garantir votre solvabilité, d'optimiser vos flux de trésorerie et d'améliorer votre rentabilité, tout en évitant les coûts inutiles liés aux découverts bancaires ou aux financements d'urgence.

Pour bien comprendre ce concept, il faut distinguer les deux faces d'une même médaille. Le capital d'exploitation brut (ou fonds de roulement brut) correspond à la somme de tous vos actifs courants : liquidités, créances et stocks qui seront convertis en trésorerie dans un délai d'un an.

Cependant, le chiffre vraiment stratégique est le fonds de roulement net (CCN). Celui-ci se calcule à l'aide d'une formule simple mais puissante :

CCN = Actifs courants - Passifs courants

Le fonds de roulement net est le véritable baromètre de votre capacité à honorer vos engagements à court terme en utilisant uniquement les ressources générées par votre activité, sans avoir recours à des financements externes.

Un CCN positif est un excellent signe : votre entreprise est financièrement saine et dispose d'une marge de sécurité. Une valeur négative, en revanche, est un signal d'alarme qui pourrait indiquer de futures tensions de trésorerie et nécessite une analyse plus approfondie.

Dans un contexte économique en constante évolution, il est essentiel de surveiller le fonds de roulement. Les sociétés de capitaux en Italie, qui génèrent 75 % du chiffre d'affaires total de notre tissu entrepreneurial, sont confrontées à des défis croissants, tels que l'augmentation des dettes fiscales (+6,6 % en 2023). Ce chiffre souligne l'importance d'une gestion prudente des dépenses à court terme. Pour une analyse détaillée, vous pouvez consulter les donnéessur l'évolution du chiffre d'affaires des entreprises italiennes dans Press Magazine.

Surveiller activement le CCN signifie :

Maintenant que nous avons défini les bases, voyons comment calculer et interpréter cet indicateur afin de le transformer en avantage concurrentiel.

Aller au-delà de la simple formule mathématique est la première étape pour transformer le calcul du fonds de roulement en un véritable levier stratégique. La formule de base est simple : on soustrait les passifs courants des actifs courants. Mais c'est la signification qui se cache derrière ce chiffre qui révèle la véritable efficacité opérationnelle de votre PME.

Le calcul n'est pas une fin en soi, c'est le début d'une analyse qui doit toujours tenir compte du contexte. Une valeur positive, par exemple, suggère la stabilité, mais une valeur trop élevée pourrait cacher des inefficacités, telles que des stocks invendus qui encombrent l'entrepôt ou des créances que les clients tardent à régler.

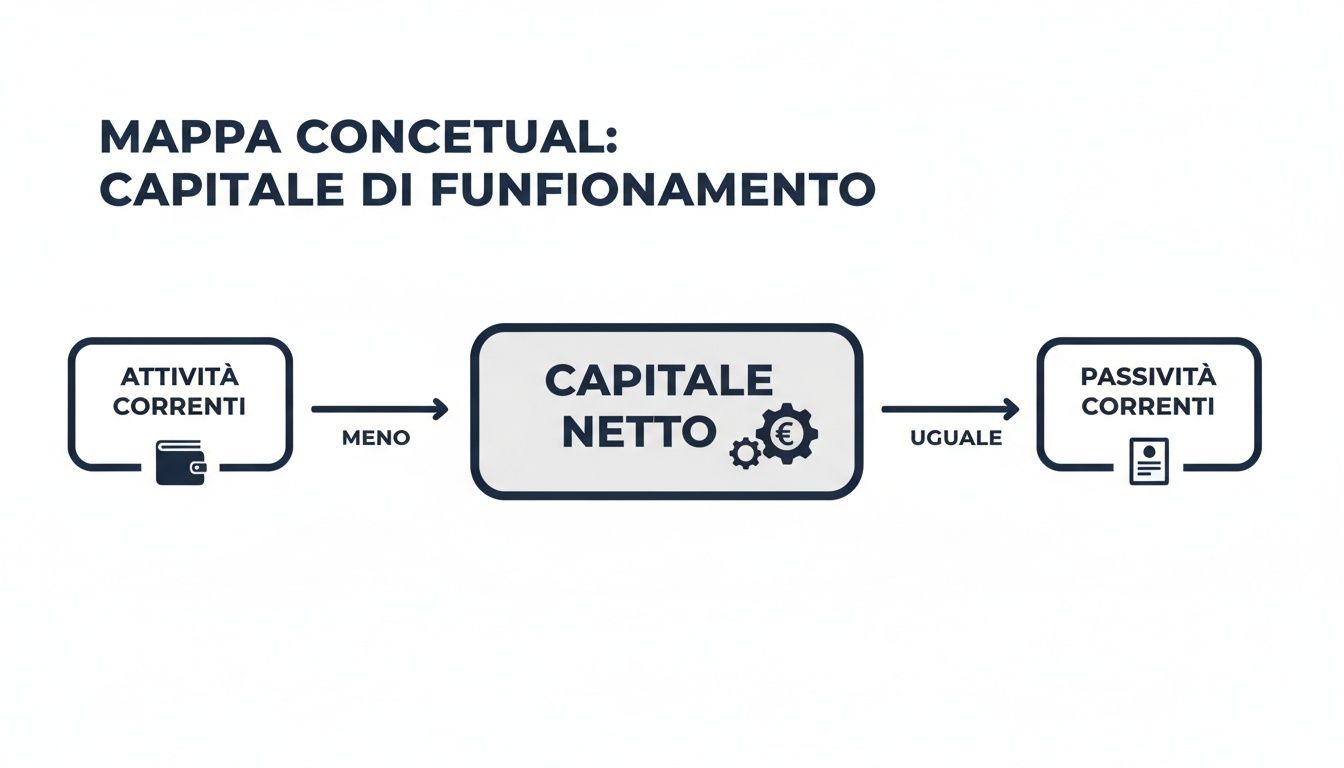

Cette carte conceptuelle illustre le flux permettant de calculer le fonds de roulement net à partir des actifs et passifs courants.

La visualisation montre clairement comment l'équilibre entre les liquidités et les engagements à court terme détermine la santé financière et opérationnelle de l'entreprise.

Pour mieux comprendre l'importance du contexte, comparons deux scénarios opposés.

Cas n° 1 : une boutique en ligne de vêtements

Imaginez une boutique en ligne avec 100 000 € d'actifs courants (caisse, créances et stocks) et 60 000 € de passifs courants (fournisseurs, dettes à court terme).

Un CCN positif de 40 000 € indique que l'entreprise peut couvrir ses engagements imminents. Cependant, si la majeure partie de ces 100 000 € est immobilisée dans les stocks (stocks invendus), ce capital ne génère pas de valeur mais représente un coût.

Cas n° 2 : une chaîne de supermarchés

Prenons maintenant l'exemple d'un supermarché qui encaisse immédiatement ses clients, mais qui paie ses fournisseurs à 60 ou 90 jours. Il pourrait avoir 500 000 € d'actifs courants et 700 000 € de passifs courants.

Dans ce cas, un CCN négatif n'est pas un signal d'alarme, mais le symptôme d'un modèle commercial extrêmement efficace. L'entreprise utilise l'argent de ses fournisseurs pour financer ses opérations quotidiennes.

Une valeur négative du fonds de roulement, typique du secteur de la vente au détail et de la grande distribution, démontre une capacité exceptionnelle à convertir les ventes en liquidités bien avant de devoir payer ses dettes.

Pour une vision plus approfondie, la seule valeur absolue du CCN ne suffit pas. Vous devez l'intégrer à d'autres indicateurs qui mesurent sa « qualité ».

Ces indicateurs clés de performance, surveillés en permanence, vous permettent de suivre l'évolution de votre situation financière et d'agir avant que les problèmes ne deviennent critiques.

C'est lorsque l'on passe de la théorie à la pratique que la gestion du fonds de roulement devient un véritable avantage concurrentiel. Optimiser cet indicateur ne signifie pas seulement « faire ses comptes », mais mettre en œuvre un ensemble de stratégies visant à améliorer l'efficacité des flux de trésorerie. L'objectif est simple et direct : encaisser d'abord, payer ensuite et ne garder en stock que le strict nécessaire.

Cette approche stratégique vous permet de libérer des liquidités précieuses qui, autrement, resteraient « gelées » dans des créances lentes ou des stocks invendus. Chaque euro récupéré est un euro que vous pouvez réinvestir dans la croissance, l'innovation ou la réduction de la dette, renforçant ainsi la solidité financière de votre PME.

La rapidité avec laquelle vous transformez vos factures en liquidités est l'un des piliers de la gestion de trésorerie. Un retard dans les encaissements, même minime, peut mettre à rude épreuve même l'entreprise la plus solide.

Voici quelques tactiques que vous pouvez mettre en œuvre dès maintenant :

Une politique de gestion des créances bien structurée améliore non seulement la liquidité, mais renforce également la relation avec les clients, en la basant sur la clarté et le professionnalisme.

La gestion des passifs courants est tout aussi cruciale. Négocier des conditions de paiement avantageuses avec vos fournisseurs vous permet de conserver plus longtemps vos liquidités dans l'entreprise et de les utiliser pour vos opérations quotidiennes.

Envisagez les stratégies suivantes :

Une gestion efficace des dettes ne signifie pas retarder les paiements, mais trouver un équilibre qui profite à la fois à vous et à vos partenaires commerciaux.

L'entrepôt est souvent l'un des domaines où le capital est le plus immobilisé. Chaque produit qui reste sur les étagères représente de l'argent qui ne travaille pas pour vous. L'objectif est de trouver le juste équilibre entre disposer de stocks suffisants et ne pas immobiliser inutilement du capital.

Les techniques les plus efficaces comprennent :

Ces tactiques, intégrées dans un cadre plus large de gestion des processus d'entreprise, peuvent transformer votre efficacité opérationnelle. Une planification fiscale adéquate, telle que la gestion fiscale des locations à court terme pour ceux qui opèrent dans le secteur immobilier, a également un impact direct sur la trésorerie.

Le contexte macroéconomique joue évidemment un rôle clé. Les prévisions indiquent qu'en 2025, le chiffre d'affaires des entreprises italiennes connaîtra une croissance de 2,6 %. Ce scénario positif crée de grandes opportunités pour les PME qui sauront optimiser leur fonds de roulement pour financer leur croissance.

Une gestion efficace du fonds de roulement va bien au-delà du simple paiement des factures dans les délais. C'est le moteur stratégique qui transforme la stabilité financière en un tremplin pour la croissance. Elle vous permet en effet de financer votre expansion et de saisir de nouvelles opportunités commerciales, souvent sans avoir recours à des financements externes.

Un capital excessif, immobilisé dans des stocks invendus ou des créances à recouvrement lent, est de l'argent qui ne travaille pas pour vous. À l'inverse, un capital insuffisant peut étouffer vos ambitions, vous obligeant à renoncer à des commandes importantes. La clé est de trouver le juste équilibre et de mesurer l'efficacité avec laquelle votre capital travaille.

Pour mesurer avec précision l'efficacité avec laquelle votre entreprise utilise son fonds de roulement, l'indicateur le plus puissant est le cycle de conversion de trésorerie (Cash Conversion Cycle ou CCC). Cet indicateur calcule le nombre de jours nécessaires pour transformer les investissements en stocks et autres ressources opérationnelles en liquidités provenant des ventes. En bref, il répond à une question fondamentale : « Combien de temps faut-il à un euro investi pour revenir dans la caisse ? ».

Un cycle de conversion de trésorerie plus court est synonyme d'une grande efficacité opérationnelle. Cela signifie que vous transformez très rapidement vos activités en liquidités, libérant ainsi des capitaux que vous pouvez réinvestir immédiatement pour stimuler la croissance.

Surveiller et réduire activement le CCC est l'une des stratégies les plus efficaces pour optimiser le fonds de roulement et améliorer la santé financière globale de votre PME.

Prenons un exemple concret. Une entreprise manufacturière dont le CCC est de 90 jours doit financer ses activités pendant trois mois avant d'en voir le retour. Si, grâce à une gestion plus efficace, elle réduit ce cycle à 60 jours, elle libère un mois entier de capital d'exploitation. Cette liquidité supplémentaire peut être utilisée pour :

Cette approche est fondamentale dans le contexte actuel. Selon les perspectives économiques italiennes présentées dans le rapport ISTAT, les investissements en Italie devraient augmenter de 3,1 % en 2025 . Pour les PME, il s'agit d'une opportunité stratégique : réinvestir les bénéfices dans le fonds de roulement afin d'accroître la production et d'améliorer l'efficacité, en s'appuyant sur des outils d'analyse de données avancés pour prendre les bonnes décisions .

Oubliez les feuilles de calcul mises à jour à la fin du mois. Dans la gestion du fonds de roulement, une approche réactive est un boulet qui vous expose à des risques inutiles. La gestion financière moderne est dynamique et prédictive. Se fier à des données anciennes signifie réagir aux problèmes au lieu de les anticiper, mettant ainsi en péril votre liquidité.

Une plateforme d'analyse de données alimentée par l'IA telle Electe ce paradigme. Au lieu d'agréger manuellement les données, vous pouvez connecter vos systèmes de gestion, de facturation et vos comptes bancaires à un environnement centralisé unique. Le résultat ? Une vision claire et toujours actualisée de votre santé financière, à portée de clic.

La première étape d'un contrôle proactif consiste à traduire les chiffres en quelque chose de immédiatement compréhensible. Un tableau de bord bien conçu transforme des tableaux complexes en graphiques intuitifs, vous permettant ainsi de saisir d'un seul coup d'œil l'évolution de votre fonds de roulement.

Les indicateurs indispensables sont les suivants :

Il ne s'agit pas de rapports statiques, mais d'outils interactifs qui vous permettent d'analyser les données en profondeur et de les transformer en décisions. Pour découvrir comment les logiciels modernes de veille économique révolutionnent la gestion d'entreprise, vous pouvez approfondir le sujet sur notre blog.

Le véritable tournant vient avec l'automatisation. Configurer des alertes automatiques signifie déléguer à la technologie la tâche de surveiller votre liquidité 24 heures sur 24, 7 jours sur 7.

Une alerte automatique, c'est comme avoir un analyste financier infatigable qui vous avertit uniquement lorsque cela est strictement nécessaire, vous laissant libre de vous concentrer sur la croissance de votre entreprise plutôt que sur le contrôle obsessionnel des chiffres.

Avec Electe, vous pouvez configurer des seuils critiques personnalisés. La plateforme vous enverra une notification immédiate par e-mail ou sur l'application si, par exemple :

Cette approche vous donne le temps d'agir avant qu'une tension potentielle sur la liquidité ne se transforme en crise.

Le tableau de bord ci-dessous montre comment les alertes prédictives Electe les risques imminents liés à la trésorerie, permettant ainsi une intervention rapide.

L'intelligence artificielle fait passer le suivi à un niveau supérieur. Alors que les analyses traditionnelles se concentrent sur le passé, les modèles prédictifs Electe, notre plateforme d'analyse de données alimentée par l'IA, analysent les données historiques pour prévoir les flux de trésorerie futurs avec une grande précision.

La plateforme tient compte de la saisonnalité des ventes, du comportement de paiement des clients et des échéances des fournisseurs pour créer des scénarios réalistes. Cela vous permet de répondre à des questions cruciales telles que : « Aurai-je suffisamment de liquidités dans 60 jours pour payer les salaires et une nouvelle commande de matières premières ? ».

Cette capacité transforme la gestion du fonds de roulement. Vous ne vous contentez plus de contrôler les données d'hier. Vous dialoguez avec l'avenir de votre entreprise.

Nous avons exploré le « quoi », le « pourquoi » et le « comment » du fonds de roulement. Il est maintenant temps de passer à l'action. La théorie est fondamentale, mais ce sont les actions concrètes qui font la différence entre une PME qui peine à décoller et une autre qui dispose de la solidité financière nécessaire pour se développer.

L'objectif est de cesser de considérer le fonds de roulement comme un simple exercice comptable et de commencer à l'utiliser comme un levier stratégique. De l'analyse du cycle de trésorerie à l'automatisation du suivi, chaque étape est conçue pour libérer des ressources, réduire les risques et construire des bases financières plus solides.

Voici une liste d'actions concrètes que vous pouvez entreprendre dès maintenant pour optimiser la gestion de votre fonds de roulement.

Pour obtenir des conseils pratiques sur la création de ces outils, consultez notre article sur la création de tableaux de bord analytiques efficaces avec Electe.

La gestion du fonds de roulement n'est plus une activité réservée aux services financiers, mais un élément central de la stratégie de croissance de toute PME. Comprendre, calculer et optimiser cet indicateur signifie transformer la gestion des liquidités d'une source de stress en un puissant avantage concurrentiel.

Passer d'une analyse manuelle à une surveillance en temps réel, soutenue par des tableaux de bord intelligents et des alertes prédictives, vous permet d'anticiper les problèmes, de saisir les opportunités et de prendre des décisions basées sur des données avec une certitude sans précédent. Libérer le capital immobilisé dans des créances lentes ou des stocks inutiles signifie obtenir les ressources nécessaires pour investir dans l'innovation, l'expansion et les talents.

Avec des outils tels Electe, l'analyse financière avancée n'est plus un luxe réservé aux grandes entreprises, mais une ressource accessible qui peut éclairer la voie de la croissance de votre entreprise.

Êtes-vous prêt à transformer la gestion de votre fonds de roulement ? Découvrez comment Electe peut vous apporter la visibilité et les informations dont vous avez besoin. Commencez dès maintenant votre essai gratuit →